|

||

Mexico and the World

Vol. 3, No 4 (Fall 1998)

http://www.profmex.org/mexicoandtheworld/volume3/4fall98/olivodecaborca.html

EVALUACIÓN DE LAS POSIBILIDADES PARA

LA COMERCIALIZACIÓN DEL OLIVO DE

CABORCA, SONORA

Un estudio de mercado y del marco de las políticas publicas

Por

Dr. George Baker

Dr. James W. Wilkie

Presentado a la Secretaría de Fomento Agrícola del Gobierno del Estado de Sonora

Estudio realizado por PROFMEX

7 de diciembre de 1993

Rev. 16 febrero de 1994

Indice

A. Resúmen Ejecutivo |

1 |

B. Perfil de la industria del olivo de Estados Unidos |

6 |

C. Perspectivas sobre el mercado domestico mexicano |

15 |

D. Tendencias en los mercados internacionales |

17 |

E. Situación actual de los productores en Caborca |

24 |

F. Conclusiones, recommendaciones y escenarios estrátegicos |

30 |

1. Conclusiones |

30 |

Apéndices < class="Estilo2"> Apéndice 1. Patrones de inversi6n en la industria oliveraApéndice 2. Estados financieros de los productores de olivo de Cabora Apéndice 3. Principales empacadores de aceitunas de California |

41 41 |

A. RESÚMEN EJECUTIVO

El propósito principal de este estudio es evaluar la factibilidad comercial de aumentar en el Estado de Sonora la producción de olivo de 2 mil hasta a diez mil hectáreas. Siendo que el período para recuperar la inversión no es hasta el noveno año (Ver Apéndice 1), es importante saber si este incremento en hectareaje, junto con otras medidas, incrementaría la productividad y la rentabilidad de la actividad, y con ello, contribuirla al crecimiento económico del estado.

En el transcurso de este estudio han estado presentes tres problemáticas: (1) el mercado de EU, (2) el mercado nacional, y (3) las prácticas comerciales y normas operacionales de las empresas productoras de Caborca.

Mercado de Estados Unidos.

Según productores con quienes se ha hablado en California., en los próximos veinte años, va a haber un cambio fuerte en el mercado de olivo en Estados Unidos. El "rey" olivero, que siempre ha sido la aceituna negra enlatada, va a perder, si no su trono, cuando menos mucha importancia. Vana abrirse nuevos nichos mercados para aceitunas frescas, deshuesadas y rellenas de una gran variedad de comestibles (v.gr., chiles, nueces, ajo, cilantro).

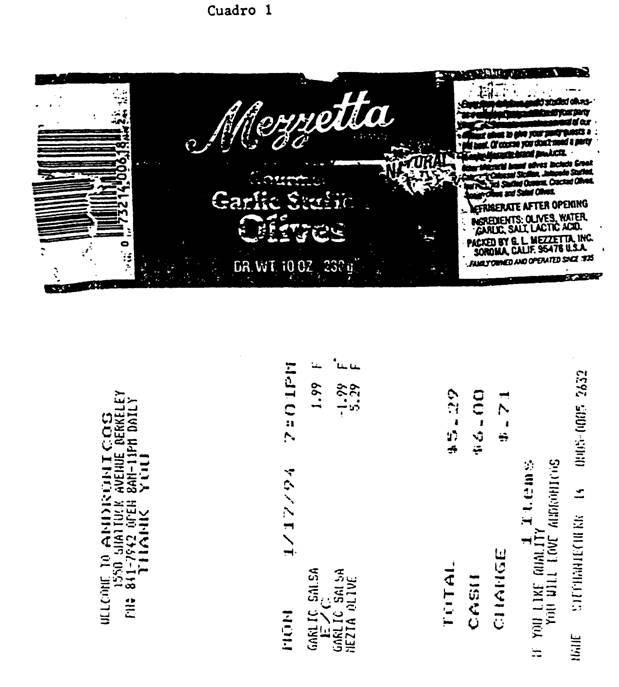

Estos productos tendrán un alto valor en el mercado. Por ejemplo, en enero de 1994 en la zona metropolitana de San Francisco se vendía un frasco de aceitunas rellenas de ajo, tamaño de 10 onzas (0.238 Kg), a un precio de $5.29 dlls. Este precio de mercado en EU es el equivalente, en nuevos pesos mexicanos, a N$68.90/kilo. Obviamente, el valor agregado no proviene de la producción física del olivo; proviene de la comercialización de un producto terminado para el consumidor.

No tiene uno que ser una empresa transnacional para participar en este mercado. El productor de estas aceitunas rellenas de ajo es G. L. Mezzetta, Inc. (con la marca Mezzetta Brand Gourmet Olives), una empresa pequeña o mediana en Sonoma (en el área de San Francisco), de gerencia tipo familiar, que empezó en el año 1935.

Con tales precios de mercado, no sería aceptable un precio de exportación de N$5/kg (el precio de exportación más alto que encontrarnos en Caborca en 1993), mucho menos un precio a granel de N$0.63/kg, que corresponde a 90% de las aceitunas exportadas actualmente de Caborca.

Mercado de México.

Lo mismo pasa en el mercado mexicano: 'los precios para aceitunas deshuesadas son altos. Por ejemplo, en enero de 1994 en la Ciudad de México estaba en ventas aceitunas deshuesadas (no rellenadas) envasadas en bolsas de plástico transparentes. Importada de España, y distribuida por una empresa mexicana, a un precio de·N$3.3 la bolsa. Cada bolsa pesaba 190 g. neto (90 g. drenado). Tal precio es el equivalente a N$36.67/kg.

Situación actual de la industria olivera en Caborca

Los productores de Caborca no participan en mercados que tienen precios como aquellos mencionados. ¿Por qué? Porque no han tenido la rentabilidad suficiente para invertir en un programa de comercializaci6n más allá de él de ser proveedor mayorista de aceitunas enteras; como consecuencia., no se han sabido con precisi6n c6mo entrar y competir. ni en el mercado de EU ni en él de México.

Apreciación global

La situación comercial de los productores de Caborca es parad6xica. Sí hay mercado en EU, también hay mercado en México. La duda no es si pudiera vender la producción olivera de 10.000 hectáreas; la duda reside en la rentabilidad futura de la operaci6n (ver Apéndice 2), la cual dependerá sobre todo en establecer una posición en los nichos mercados de EU y México que sí tienen precios altos. Lo que no se debe hacer es incrementar el hectareaje con las viejas normas y prácticas comerciales y operativos tradicionales.

Recomendaciones (Ver también la sección F.)

Deben establecerse cuatro o cinco objetivos principales para que el mercado de EU y de México sean accesibles a los productores de Caborca:

(1) Implementar un conjunto de medidas para reducir costos, abrir nuevas líneas de crédito y aumentar la eficiencia de las operaciones de los productores de Caborca:

(2) Realizar un estudio de factibilidad sobre el proceso de tratamiento tipo español para la aceituna fresca, tomando en cuenta variables que pueden tener un significado ecológico (v.gr., el tratamiento de la sal y la salmuera que, en California, se considera como desechos tóxicos.

(3) Realizar una investigación de mercado sobre los competidores en Baja California, que cuentan no solamente con la técnica del proceso español sino (según un reporte) también una planta para producir aceite de olivo.

(4) Evaluar la factibilidad de buscar socios en el extranjero, tanto para la producción como para la comercialización.

(5) Emprender una campaña para colocar en el mercado de EU el concepto de "aceituna ecológica Caborca" (Caborca Ecological Table Olive). Esto implicará buscar un mercado nicho para aceitunas producidas bajo normas estrictas ecológicas (v.gr, sin el uso de insecticida) y procesado con bajo nivel de sodio. En la sección sobre el mercado de EU proponernos una nueva "Etiqueta Caborca" como un prototipo de lo que debe desarrollarse.

(6) Revisar los contractos actuales para la exportación, tomando en cuenta que la cosecha olivera en Caborca (y Baja California) se realiza unos cuatro o seis semanas antes de las cosechas de California; y, por lo tanto, debe tener un valor comercial más alto durante ésta temporada.

Escenarios (Ver también la sección F)

(1) Escenario básico

Incrementar el hectareaie de dos mil hasta a diez mil y bajo los mismos arreglos comerciales y normas operativas tradicionales.

Según el análisis financiero preliminar que se hizo (Apéndice 2) hay elementos para poner en duda la rentabilidad a largo plazo de la industria bajo estos arreglos y normas.

(2) Escenario Alternativo 1

Incrementar el hectareaje de 2 hasta a 10 mil en cuatro etapas.

(3) Escenario Alternativo 2

Buscar socios en el extranjero para hacer alianzas estratégicas para la producción y comercialización.

(4) Escenario Alternativo 3

No hacer ningún incremento en hectareaje, sino realizar las inversiones necesarias para maquilar una parte de la producción olivera de California, proporcionado tratamiento de tipo español.

(5) Escenario Alternativo 4

Invertir un año en establecer nuevos contactos entre empacadores y procesadores en EU y en dar el seguimiento indicado en este estudio. Después, tomar los pasos indicados a través de la investigación de mercado y las pláticas sostenidas.

B. PERFIL DE LA INDUSTRIA DEL OLIVO DE ESTADOS UNIDOS

El proceso productivo de la industria del olivo en los EU se divide en tres etapas: (1) los productores de aceituna, (2) los procesadores de aceituna nacional y (3) los empacadores (Cuadro 3).

1. Productores, Procesadores, Empacadores

Cuadro 3

Los 3 sectores en la producción de aceitunas

Productores. Un factor importante de la producción de aceitunas en EU es que se encuentra concentrada (95%) en el estado de California, porque son pocas las regiones Estadounidenses que cuentan con las condiciones climatológicas adecuadas para la producción de aceitunas. Las variedades de olivo que se conoce en California son las siguientes: Manzanillo, Sevillano, Ascolano, Misión, entre otros. Existen aproximadamente 1,400 productores de aceitunas en California, un número que ha permanecido relativamente constante a través de los años.

Cuentan con una fuerza laboral de 12,000 trabajadores temporales para un período de 4 a 6 semanas empezando la segunda mitad de septiembre de cada año. En la actualidad, cosechan 12,200 hectáreas, principalmente de aceitunas negras. El número de hectáreas cosechadas ha disminuido un 13% desde 1981. Esta disminución se debe a que los productores han sustituido la producción de aceitunas por cosechas más rentables con utilidades más constantes. En los últimos amos las cosechas han mostrado variaciones fuertes; por ejemplo, la producción en 1990 fue 119.3 mil toneladas métricas, pero el año siguiente cayó un 51 % hasta 59 mil toneladas métricas.

El tamaño promedio de la tierra cultivada para el olivo es diez hectáreas. La productividad que se alacanza depende de la capacidad de los productores en cuanto a sus posibilidades administrativas y la calidad de sus insumos, entre otros. Sin embargo, el clima es el factor más importante que hace variar la producción año tras año Los olivos se cosechan manualmente, el costo de lo cual representa casi el 50% del costo total de los productores. Por lo general, un productor contrata con un corredor (“broker”) de mano de obra. La productividad es variable, y en los años recientes ha llegado a niveles superiores a 12 toneladas métricas por hectárea.

Procesadores. Existen ocho procesadores de aceituna fresca (en 1988 existían 10). Cinco de ellos manejan aceitunas estilo-California (negras, enlatadas), que están reguladas bajo una norma federal (Federal Marketing Order #932). (Nota: La industria de aceite de olivo no está regulada bajo ningún reglamento federal y, por lo tanto, ninguna empresa está obligada a proporcionar estadísticas a sindicatos patronales o cámaras de comercio.)

Estos cinco procesadores cuentan con más del 95% de la producción doméstica. De ellos cuatro son empresas independientes y una es cooperativa Esta última es Tri-Valley Growers que es el proveedor de 15-20% de la producción nacional.

Las empresas incluyen tanto empresas familiares como empresas transnacionales lo cual dificulta la caracterización de los patrones de inversión. Quizá la empresa independiente con más fuerza es Bell-Carter Foods, Inc.

Estas empresas emplean 1,600 trabajadores permanentes y 4,000 temporales en la época de cosecha (de septiembre a mayo). Se procesa mayoritanamente la aceituna estilo California, ya que en otros tipos de aceituna la competencia del extranjero es demasiado fuerte.

Aún siendo así, el futuro del mercado de aceitunas en EU existe con productores que puedan hacer una aceituna tipo español. Actualmente, no existe un productor en los EU aue haya tomado la inciativa para invertir en el mercado de la aceituna tipo española. Es posible que esto sea porque aún hay problemas con el tratamiento de aguas residuales que aún contienen legía o cal. Un método de tratar el agua es dejar evaporar el agua en tanques abiertos. Puede ser que en el clima seco de Caborca, haya una ventaja comparativa para la aplicación de esta técnica para tratar aguas residuales. El mercado en EU de la aceituna tipo español, o aceituna “verde” ha llegado a $2 millones de USD por año. Aceitunas tipo español dan cuenta del 99% de este mercado.

Han surgido innovaciones tecnológicas importantes en el procesado de la aceituna, principalmente en el deshuesado y rellenado.

En los últimos años los procesadores de California han logrado una reducción significativa en la salinidad de la salmuera, atendiendo así al valor que le dan a este tipo de producto aquellos consumidores que cuidan de su salud.

Empacadores. La función principal de los empacadores norteamericanos es de reempacar las aceitunas que provienen del extranjero en mayoreo para venderlas a los comercializadores. Los empacadores reciben el producto en barriles, lo procesan (lavado y agregado de la salmuera) y lo reempacan en contenedores más pequeños. Treinta empresas, que se encuentran localizadas por todo el país, se dedican conjuntamente al procesamiento y al empacado de la aceituna. En el procesado, se dedican principalmente a la rellenar la aceituna de pimiento rojo (Apéndice 3 tiene una lista de los principales empacadores de California).

Los empacadores tienen perspectivas pesimistas, ya que los productores españoles (productores del principal insumo de las empresas) empacan sus productos con más frecuencia en contenedores individuales.

1. Observaciones de la situación actual del mercado para aceitunas en Estados Unidos

Puede decirse que hay dos mercados en EU para aceitunas: uno se mide en toneladas, otro en cajas. El primero corresponde a los productores, el segundo a los empacadores. En California la unidad de los empacadores es la caja “24/300 base” que quiere decir que las estadísticas ya vienen ajustadas para los diferentes tamaños de envases de aceitunas.

El segmento del mercado de aceitunas enlatadas más grande corresponde a la aceituna deshuesada. En California en 1991-92 se empacaron 7.0 millones de cajas “24/300,” una cifra rebasada en un 50% el año siguiente. En 1991-92 el segmento con más crecimiento en términos de porcentaje fué la aceituna deshuesada y cortada: en 1991-92 se empacaron 2.6 millones de cajas, pero en 1992-93 subió a 4.8 millones, un cambio de 87%.

El mercado de aceituna en EU está bajo la hegemonía de los productores y procesadores de California los cuales, con mucho éxito, han logrado promover el concepto de la aceituna enlatada. En el año de la cosecha 1983-84 con una producción domestica de 57.2 milliones de toneladas, el estadounidense consumió en promedio 0.54 libras (0.27 kilo) de aceituna enlatada; en el año 1992-93, la producción doméstica alcanzó 169.0 millones de toneladas, y el consumo promedio de aceituna enlatada subió 40% hasta 0.83 libras (0.38 kilo) por persona.

Estos mismos productores han dejado casi abandonado para el provecho de los productores del extranjero la producción de aceitunas frescas y de aceite de olivo.

El mercado norteamericano es un gran consumidor de productos del olivo, tanto de la aceituna como de aceite de olivo. Es el consumidor mundial más grande de aceitunas y, en los últimos años, su consumo muestra una tendencia creciente (Cuadro 4).

Cuadro 4

Perfil del mercado de aceitunas de Estados Unidos

Hay años en que el consumo aparente crece entre 5 y 7%

1,000 toneladas métricas

Año |

Producción |

Exportaciones |

Importaciones |

Consumo |

Crecimiento (%) |

1987/88 |

60.5 |

2.0 |

79.8 |

138.3 |

-- |

1988/89 |

67.6 |

2.3 |

68.9 |

134.2 |

-3.0 |

1989/90 |

76.4 |

2.4 |

69.4 |

143.4 |

6.9 |

1990/91 |

82.3 |

2.2 |

65.6 |

145.8 |

1.4 |

1991/92 |

81.0 |

3.2 |

75.9 |

153.7 |

5.4 |

Fuente: USITC (5/93)

No obstante las oportunidades de crecer el mercado del consumo, la producción del olivo en los Estados Unidos es limitada y cíclica. Se produce solamente el 48% de la aceituna que se consume en años de baja producción y 67% en años de alta producción. Esto se debe a que el productor norteamericano encuentra un alto costo de oportunidad en plantar olivos, al hallar cosechas mas rentables y confiables (maíz, sorgo, entre otras).

De esta manera se ha visto que en los últimos años el número de hectáreas en que se planta olivo en los Estados Unidos ha disminuido aunque la producción ha aumentado lentamente (principalmente debido a la alza de la productividad en el sector por la injerencia de nueva tecnología).

Los canales de distribución para aceitunas en EU son complicados, pero se pueden ver en la siguiente gráfica (Cuadro 5).

Cuadro 5

Canales de distribución de aceitunas en los Estados Unidos

Se nota la importancia del importador

Fuente: USITC (5/93)

Esta gráfica merece un estudio detenido porque muestra las diversas posibilidades para el exportador mexicano para vender su producto. Se puede notar que casi 100% de la producción y aceitunas importadas se entrega a los “repackers” o empacadores. Según la gráfica, hay otras posibilidades: vender a un “broker” que, a su vez, venderá a cadenas de restaurantes o pizzerías; también se da la posibilidad de vender directamente a supermercados y a las mismas cadenas.

El mercado en EU de aceitunas verdes (a la española) es dominado por la aceituna empacada en botella de vidrio. Los productores de EU solamente proporcionan, en promedio, 13% del mercado, el resto es aportado por producto importado. En el año 1979 eran casi iguales (a) las aceitunas importadas a granel y empacadas en EU y (b) las aceitunas importados empacadas en frasco de vidrio. En solamente cinco años las importaciones de aceitunas empacadas había crecido 45%, mientras que las aceitunas importadas a granel habían caído un 11% (Cuadro 6).

Cuadro 6

Consumo en EU de aceitunas verdes a la española empacadas en frascos de vidrio

Hace 10 años había alcanzado dos-terceras panes del mercado

| Año | Entrega de olivo de EUA para el mercado de aceituna verde | Aceitunas verdes importados a granel y empacados en frascos | Importaciones de aceitunas verdes ya empacadas en frascos de vidrio | Consumo aparente de aceitunas verdes en frasco | Importaciones como % del consumo aparente | Producción EU como % del consumo aparente | Intensidad de las importaciones |

| (A) | (B) | (C) | D=A+B+C | E=C/D | F=A/D | G=C/(B+C) | |

-------------------------Millones de TM------------------------- |

|||||||

| 1979 | 5.45 | 15.58 | 18.49 | 39.52 | 47% | 14% | 54% |

| 1980 | 5.45 | 15.22 | 19.59 | 40.26 | 49% | 14% | 56% |

| 1981 | 4.19 | 14.24 | 20.69 | 39.12 | 53% | 11% | 59% |

| 1982 | 6.65 | 12.59 | 23.56 | 42.8 | 55% | 16% | 65% |

| 1983 | 5.67 | 13.78 | 26.94 | 46.39 | 58% | 12% | 66% |

Fuente: USITC (1984)

2. Observaciones de la situación actual del mercado para aceite de olivo en Estados Unidos

La industria de aceite de olivo en Estados Unidos no es regulada a nivel federal, y, por lo tanto, no hay la base estadástica que existe para el mercado de aceitunas. Se estima que el consumo anual de aceite de olivo en los Estados Unidos es de 125,000 toneladas métricas, y que esta cifra tiene una tendencia creciente por varias razones; la primera es por su contribución a la salud, la segunda, por su posibilidad de sustituir al aceite común de la cocina, y la tercera, porque satisface un nicho creciente de demanda tipo "gourmet".

Como en el caso de la producción de aceituna, solamente una mínima parte del consumo de aceite de olivo se produce en los Estados Unidos (su producción doméstica es menor al 1% del consumo total, aproximadamente 1,000 toneladas métricas al año). Esto se debe a que el productor norteamericano encuentra un alto costo de oportunidad en procesar aceite de olivo, siendo que el tiempo de curtido, conserva y almacenamiento es muy tardado y costoso, resultando ser más barato importar el producto que producirlo domésticamente.

Se estima que las importaciones de aceite de olivo en 1992 llegaron a ser 125, 000 TM. Una parte de esta cantidad llegó a EU en tambores de 55 galones, pero observadores de la industria dicen lo que tiene importancia creciente son las importaciones de frascos para venta al consumidor.

Los frascos provenientes de España e Italia muestran una apreciación muy detenida con respecto a la presentación: detalles como colores, diseño, información sobre valores nutritivos ---hasta ofertas para recetas--- reciben mucha atención. El procesador más fuerte en el mercado de EU es Bertolli, que ofrece al comsumidor un “manual para del uso de aceite de olivo” con 25 recetas. Es interesante notar que el consumidor tiene que dirigirse al Centro de Nutrición Bertolli que esta en el Estado de Nueva Jersey (cuadros 7a y 7b).

El diagrama de los canales de distribución en EU para aceite de olivo es casi igual al diagrama para la distribución de aceitunas, con la excepción notable que más del 90% del abasto proviene del exterior.

Cuadro 7a

Propaganda puesta alredor del cuello de botella Bertolli

Muestra un intento de establecer Bertolli como una marca reconocida

Cuadro 7b

Propaganda puesta alredor del cuello de botella Bertolli

Hace mención de los valores nutritivo del aceite de olivo

3. Perspectivas sobre el mercado domestico mexicano

a. Para evaluar el mercado de exportación en EU con el detenimiento necesario. es importante tener una apreciación general del mercado mexicano, siendo oue cada kilo exportado a EU es un kilo no vendido en México. En comparación, ¿qué tan importante podría ser el mercado doméstico para la venta de aceitunas y aceite de olivo?

A granel, la mayoría de los productores de Caborca venden a los intermediarios de EU establecidos en Caborca a precio de US $450/TM. De esta cantidad, se le resta U.S. $110/TM por concepto del pago de tarifa, arancelaria. El resultado es que los productores reciben US $340/TM o $US 0.34/kg.

Los productores de Caborca actualmente venden su producto en N$1.05/kg. En comparación, un exportador de Caborca vende su producto, ya entregado en Phoenix, a N$5/kg.

b. Como se notará, las posibilidades comerciales en México son mucho más altas que $5/kg. En un supermercado en Guadalajara los precios implícitos por kilograma de aceitunas llegaron hasta N$75/Kg (Cuadro 8).

Cuadro 8

Aceitunas comercializadas en México

Se nota la ausencia de productores de Caborca

Marca |

Vol* |

Precio** |

N$/Kg |

Pais |

Estado |

Envase |

Comentarios |

Bufalo |

150.0 |

4.75 |

31.67 |

México |

N.D. |

vidrio |

Manzanilla deshuesada |

Bufalo |

150.0 |

5.85 |

39.00 |

México |

N.D. |

vidrio |

Rellena de pimiento morrón |

La Negrita |

145.0 |

4.90 |

33.79 |

México |

N.D. |

plástico |

Manzanilla entera |

Fragata |

85.0 |

6.39 |

75.18 |

España |

N.D. |

enlatado |

Rellena de anchoas |

Fragata |

220.0 |

5.80 |

26.36 |

España |

N.D. |

enlatado |

Negras enteras |

Fragata |

100.0 |

6.39 |

63.90 |

España |

N.D. |

Bolsa de plástico |

Manzanilla entera |

Fragata |

100.0 |

6.39 |

63.90 |

España |

N.D. |

Bolsa de plástico |

DIST: Ind. Agrícola Carredana (DF) |

Ybarra |

294.0 |

15.00 |

51.02 |

México |

B.C.N. |

vidrio |

Rellena de pasta de pimiento |

Ybarra |

135.0 |

4.00 |

29.63 |

México |

B.C.N. |

vidrio |

Rellena de pasta de pimiento |

Ybarra |

283.0 |

8.90 |

31.45 |

México |

B.C.N. |

vidrio |

Gordal entera |

Suprema |

160.0 |

4.85 |

30.31 |

España |

N.D. |

vidrio |

Gaspacha Picante |

Fuente: Estudio de campo, Guadalajara, Nov. De 1993

< class="Estilo1">*gr** N$ps

BCN=Baja California norte

N.D.-No disponible

< class="Estilo1">c. La aceituna rellena y deshuesada tienen precios mayores en México que las aceitunas enteras. Caborca aún no tiene la tecnología para deshuesar la aceituna.

d. En México se vende al consumidor aceitunas en diversos empaques: vidrio, botellas de plástico, bolsas de plástico y latas. El peso drenado típico es de 300 gramos. En Ciudades como Guadalajara, Monterrey y México productores de España dominan el mercado.

e. En un supermercado de Guadalajara (en noviembre de 1993), el precios más bajo para aceitunas manzanilla (tamaño grande) enteras, sueltas en charola abierta era N$15.9/kg y N$14.9 para aceitunas gordal (tamaño chico). Estos precios en el mercado doméstico son tres veces más altos que el precio más alto de exportación en Caborca (que era N$5/Kg. La apreciación global es que el mercado doméstico mexicano viene siendo descuidado por los productores de Caborca para quienes los mercados de EU son más atractivos.

f. Con respecto al acceso de aceitunas al mercado doméstico, parece que la penetración por parte de los productores de Caborca, es mínima. En un supermercado de Caborca en noviembre de 1993, entre seis y ocho marcas de aceitunas visibles, solamente una. Del Sol, venía de Caborca. Había más presencia de productores de Tecate y hasta de Querétaro.

g. Con respecto a la venta de aceite de olivo, se notará que Fomex Ybarra es la empresa distribuidora en México de un productor español y también es productor de su propio aceite de olivo. Irónicamente, el precio de importación es un poco más bajo que el precio nacional.

h. Es de interés especial la filosofía comercial del producto vendido bajo la marca “Monterreal.” La etiqueta lleva información en siete idiomas y es el único fabricante que apunta la acidez de su producto (Cuadro 8).

Cuadro 9

Aceite de olivo comercializado en México

Se nota la presencia dominante de España

Marca |

Vol* |

Precio† |

N$/Kg |

Calida |

Pais |

Estado |

Importado |

Comentarios |

Ybarra |

900.00 |

19.5 |

21.67 |

“Puro de oliva” |

México |

N.D. |

Formex Ybarra |

|

Ybarra |

907.18 |

18.5 |

20.39 |

“Aceite de olivo” |

España |

Sevilla |

Formex Ybarra |

|

Dintel |

907.18 |

15.9 |

17.53 |

“Spanish Olive Oil” |

España |

N.D. |

Gigante |

Texto en inglés |

Menterreal |

800.00 |

12.9 |

16.13 |

“Olive Oil from Spain” |

España |

Córdoba |

Cia. De Com. Ext. |

Texto en 7 idiomas, |

Fuente: Estudio de campo, Guadalajara Nov. De 1993

*en gr

†N$ps

i. Con respecto al mercado doméstico para aceite de olivo, hay poco interés por parte de los consumidores mexicanos. A pesar de los beneficios para la salud que trae consigo el consumo de aceite de olivo, no se utiliza cotidianamente ni siquiera en las propias cocinas de los productores de Caborca. Se utiliza en su lugar, aceite de maiz o de cártamo.

j. Actualmente, el mercado de Caborca esta dominado por procesadores del Valle de Guadalupe. El Grupo Cetto es dueño de una fábrica para procesar aceite de olivo en este mismo valle. El Grupo Cetto también tiene una refinería para vino en Baja California.

k. Se estima que en Baja California Norte existe la huerta de olivos más grande del hemisferio occidental, cubriendo un área de kilómetros (5-8 millas).

l. En Ensenada existe un procesador de aceitunas estilo Español. Como se presentó anteriormente, en el mercado de EU la demanda para aceituna tipo Español ha incrementado. En la actualidad, ningún procesador de EU ha realizado inversiónes en el tratamiento de aceitunas estilo Español.

4. Tendencias en los mercados internacionales

< class="Estilo1">1. Observaciones generales sobre la producción y consumo de olivo

a. Son más de 800 millones de árboles de olivo en el mundo que cubren aproximadamente 9.7 millones de hectáreas (en promedio 82 árboles/hectárea). Casi 98% de los árboles están en la región mediterránea.

b. En cifras redondas, se producen 10 millones de toneladas de olivo por año, de las cuales 800-900,000 toneladas son consumidos como aceitunas, y las demás en forma de aceite de olivo.

c. El 99% de los árboles de olivo en los EU están en California (hay algunos hectáreas también en Arizona). La gran mayoría de la producción se vende en forma enlatada. Solamente proporciona California menos de 1% del aceite de olivo para el mercado de EU. De los más de 100,000 toneladas de aceite de olivo que se importan en EU cada año, la mayoría viene de España e Italia.

d. El consumo per cápita de olivo más alto es el de Grecia (20.8 kg/año). El consumo per cápita en España e Italia es alrededor de 8-10 kg/año. En contraste, el consumo per cápita en EU es solamente 0.35 kg/año.

e. La producción anual en cada región y país varía notablemente. Casi no se vé una línea recta de crecimiento ni de declinación (Cuadro 10). Desde 1990 la producción mundial de olivos anda por 11 millones de toneladas métricas, de las cuales México aporta un volúmen insignificante. Norteamérica como región aporta solamente 1.1%. En comparación, España en sí cuenta con casi 30% de la producción mundial.

Cuadro 10

Producción mundial de olivos, 1990-92

Europa cuenta con 70% de la producción mundial

(1,000 TM)

Análisis

|

1990 |

1991 |

1992 |

Promedio |

Producción Mundial (%) |

Desv. Estándar (1990-92) |

Desv. Est./ Promedio (%) |

Mundo |

10,034 |

12,318 |

10,669 |

11,007.0 |

100.0 |

1,178.9 |

11 |

Africa |

1,441 |

1,980 |

1400 |

1,710.5 |

15.5 |

381.1 |

22 |

Marruecos |

396 |

390 |

500 |

428.7 |

3.9 |

61.8 |

14 |

Tunesia |

825 |

1,325 |

630 |

926.7 |

8.4 |

358.5 |

39 |

Norte de America |

136 |

75 |

167 |

126.0 |

1.1 |

46.8 |

37 |

EU |

119 |

59 |

150 |

109.3 |

1.0 |

46.3 |

42 |

México |

13 |

13 |

14 |

13.3 |

0.1 |

0.6 |

4 |

Sudamerica |

117 |

123 |

119 |

119.7 |

1.1 |

3.1 |

3 |

Argentina |

98 |

98 |

99 |

98.3 |

0.9 |

0.6 |

1 |

Asia/Med. Oriente |

1,909 |

1,007 |

1,762 |

1,559.3 |

14.2 |

483.9 |

31 |

Europa |

6,431 |

9,133 |

7,220 |

7,594.7 |

69.0 |

1,389.4 |

18 |

España |

3,369 |

2,983 |

2,831 |

3,061.0 |

27.8 |

277.4 |

9 |

Grecia |

1,928 |

1,853 |

1,700 |

1,827.0 |

16.6 |

116.2 |

6 |

Italia |

913 |

3,946 |

2,430 |

2,429.7 |

22.1 |

1,516.5 |

62 |

Fuente: ONU, Food & Agriculture Yearbook, 1992

Tabla: Baker & Associates (1/94)

f. Los grandes productores de aceitetunas están en la región mediteránea. La región económica europea tiene la capacidad de exportar más de 50 millones de toneladas de aceitunas por año (Cuadro 11).

Cuadro 11

Productores y consumidores de aceitunas en 1992-93

(1,000 toneladas)

País o región |

Producción |

Consumo |

Déficit† |

CEE (EEC) |

402 |

350 |

(51.5) |

EUA |

164 |

165 |

1 |

Tunesia |

10 |

9 |

(1) |

Turquía |

120 |

110 |

(10) |

Syria |

72.0 |

70.0 |

(2) |

Algeria |

16 |

14.5 |

(1.5) |

Argentina |

33 |

15 |

(18) |

Mundial |

978.5 |

920.5 |

|

Fuente: ACDI (5/93)

†Paréntesis indica volúmes para exportar.

g. Para que Caborca mejore su posición en el mercado de exportación en EU, tendrá que competir exitosamente, primero, con Baja California, y segundo con España.

2. Observaciones sobre aceite de olivo

a. A nivel mundial el mercado méa importante para productores de aceitunas es él de aceite de olivo. En 1977 se usaba casi siete millones de toneladas métricas de aceitunas en producir 1.4 tonelas métricas de aceite de olivo (5.0 TM aceitunas/1.0 TM de aceite de olivo).

Los grandes productores de aceite de olivo están en la región mediterránea. Europa cuenta con tres-cuartos de la producción mundial. Solamente Italia y España cuentan con casi 70% del producción mundial.

La producción anual de aceite de olivo tiene una ondulación fuerte, como si fuera una función directa de la producción de olivo. Se puede ordenar los paises manufactueros de aceite de olivo no solamente por el volúmen sino también por la variación en la producción. Una medida estadística es la relación entre la desviación estandard y el promedio, expresada como un porentaje. Los paises con cifras mayores muestran combios significativos en su producción (v.gr., Italia y Tunesia). La desviación estandard lt nivel mundial y también al nivel de europa es casi 400,000 TM (Cuadro 12).

A escala mundial, la producción de aceite de olivo de los paises de Norte de América y Sudamérica no es significativo.

Cuadro 12

Producción mundial de aceite de olivo

(1,000 TM)

Análisis

|

1990 |

1991 |

1992 |

Promedio |

Producción Mundial (%) |

Desv. Estándar (1990-92) |

Desv. Est./ Promedio (%) |

Mundo |

1,755 |

2,464 |

1,835 |

2,018.0 |

100.0 |

388.3 |

19 |

Africa |

239 |

364 |

180 |

261.0 |

12.9 |

94.0 |

36 |

Marruecos |

42 |

58 |

41 |

47.0 |

2.3 |

9.5 |

20 |

Tunesia |

179 |

281 |

121 |

193.7 |

9.6 |

81.0 |

42 |

Norte de America |

3 |

2 |

2 |

2.3 |

0.1 |

0.6 |

225 |

EU |

1 |

1 |

1 |

1.0 |

0.0 |

0.0 |

0 |

México |

13 |

13 |

14 |

13.3 |

0.7 |

0.6 |

4 |

Sudamerica |

9 |

10 |

10 |

9.7 |

0.5 |

0.6 |

6 |

Argentina |

8 |

9 |

9 |

8.7 |

0.4 |

0.6 |

7 |

Asia/Med. Oriente |

296 |

137 |

236 |

223.0 |

11.1 |

80.3 |

36 |

Europa |

1,209 |

1,950 |

1,450 |

1,536.3 |

76.1 |

378.0 |

25 |

España |

703 |

647 |

597 |

649.0 |

32.2 |

53.0 |

8 |

Grecia |

299 |

419 |

330 |

349.3 |

17.3 |

62.3 |

18 |

Italia |

176 |

836 |

436 |

482.7 |

23.9 |

332.5 |

69 |

Fuente: ONU, Food & Agriculture yearbook, 1992

Tabla: Baker & Associates (1/94)

b. Los países de la Comunidad Económica Europea (CEE o EEC en inglés) son responsable por más de 77% de la producción y 71% del consumo. El país con el déficit más fuerte es EU, siendo que casi no se dedica a la refinación del aceite de olivo en este país (Cuadro 13).

Cuadro 13

Productores y consumidores de aceite de olivo en 1992-93

(1,000 toneladas)

País o región |

Producción |

Consumo |

Déficit† |

CEE (EEC) |

1,672.0 |

1,300.0 |

(372) |

Tunesia |

250.0 |

60.0 |

(190) |

Turquía |

60.0 |

50.0 |

(10) |

Siria |

42.0 |

62.0 |

20 |

Argelia |

37.0 |

27.0 |

(10) |

Argentina |

9.0 |

27.0 |

18 |

EUA |

0.5 |

92.5 |

92 |

Otros |

89.5 |

193.5 |

104 |

Total |

2,160.0 |

1,812.0 |

|

†Paréntesis indica volúmes para exportar. Fuente: ACDI (5/93)

c. El mercado internacional tanto de aceitunas frescas como de aceite de olivo está dominado por España, y la región de producción, procesamiento y consumo más importante es el mundo mediterráneo. (El Consejo Internacional de Olivo tiene su sede en España).

d. En Europa el aceite de olivo es un producto genérico (como petróleo), y en general se dan subvenciones para apoyar el precio del aceite (no existen tales subvenciones en el caso de la aceituna).

e. El aceite de olivo entra en el comercio de un país y sale al mercado internacional de otro; tal que, un frasco de aceite de olivo “de Italia” puede tener su orígen en España.

f. La dieta mediteránea requiere el aceite de olivo como ingrediente para el consumo cotidiano. En EU y México el consumidor típico considera que el aceite de olivo es un producto caro, siempre importado, y tiene importancia únicamente para la comida italiana. En EU esta percepción esta cambiando; hay restaurantes en San Francisco, por ejemplo, que proporcionan una tasa de aceite de olivo con el pan para la mesa, en vez de mantequilla.

g. Con respecto a planes para el futuro, se ha notado que los productores de Europa, que controlan los mercados internacionales, no pueden poner en cultivo más hectáreas en sus propias paises; es más, van a perder hectareaje con el avance del proceso de urbanización.

h. Los grandes productores de aceite de olivo están en la región mediterránea, y cuentan con más que 90% del producción mundial (Cuadro 14).

Cuadro 14

Productores y consumidores de aceite de olivo en 1992-93

(1,000 toneladas)

País |

Producción |

% Mundial |

Italia |

630 |

29.2 |

España |

593 |

27.5 |

Grecia |

385 |

17.8 |

Tunesia |

250 |

11.6 |

Portugal |

85 |

3.9 |

Turquía |

60 |

2.8 |

Marruecos |

50 |

2.3 |

Sub-total |

2,053 |

95.1 |

Mundial |

2,160 |

100.0 |

Fuente: ACDI (5/93)

5. Situación Actual de los Productores en Caborca

< class="Estilo1">La evaluación de las posibilidades comerciales de los productores de Caborca tiene que partir de una apreciación del estado actual de la industria, no sólo en Sonora sino tambiín en otras áreas productivas del país. Para ésta, se cuenta con (a) una visita a Caborca para conversar con productores y realizar y obtener conocimientos directos de las condiciones de la industria; (b) conversaciónes con el gerente general de una empresa productora y comerciahzadora de California que conoce personalmente las condiciones y problemas de la industria olivera de Baja California (y que es el competidor más importante para Caborca); (c) análisis de los datos financieros sobre la industria olivera que se nos proporcionó la Vocalía Regional de Caborca del Programa Estatal MAS (Apéndice 2).

Apreciaciones globales

Se puede ubicar la industria olivera de Caborca en términos globales en tres gráficas. No se propone una discusión de cada renglón; tampoco se trata de un intento de proporcionar datos empíricos en cada instancia. El valor de estas tres gráficas es indicar la urgencia de cambios en la visión comercial y operativa de la industria olivera de Caborca

a. Variables que demuestran una tendencia para abajo

Utilidades de los productores

Aceso a nuevos fuentes de capital

Fondos para la inversión en infrastructura

Ingresos brutos

Subsidios gubernamentales

Aportación de la industria olivera al PIB estatal de Sonora

Agua manantiales para riego: reservas y acuífero (nivel)

b. Variables que demuestran una tendencia para arriba

Exportaciones al EU mediante empresas intermediarias

Costo de insumes (v.gr., electricidad y agua para riego)

Desempleo en la industria olivera

Salinidad del agua para riego

Enfoque regulatorio sobre medidas para cuidar el medio ambiente y recursos naturales

Demora en realizar programas de mantenimiento (ejem.. bombas de riego)

Demora en hacer inversión en infrastructura (ejem.. riego de bombeo)

Demora en llevar a cabo reformas operativas (ejem., reducir el tamaño de los arboles a 2 metros)

Demora en solucionar cuellos de botella en la frontera

Interés potencial de inversionistas del extranjero en coinversiones en México

Tamaño del mercado para aceitunas deshuesados y rellenas en México y EU

Importaciones de EU de aceitunas de México (principalmente de Baja California)

c. Variables que no han mostrado cambios significativos:

Rendimiento por hectárea (aprox. 7 TM/ha.)

Area bajo cultivo (aprox. 2,000 ha.)

Exportaciones directas

Aceso al mercado nacional

Aceso al mercados extranjeros

Cambio en la filosofía comercial de los productores de Caborca (orientación tipo Maquilador)

d. Variables que cambiaron con el TLC:

La eliminación de la tarifa de EU sobre aceitunas frescas de México va a mejorar las perspectivas comerciales de los productores mexicanos, tantos los de Caborca como los de Baja California y otras regiones que cultivan el olivo. Así que, con el TLC desapareció lo que antes era un costo equivalente de casi 25% del valor comercial a granel en EU.

Cambio arancelario con el TLC para aceitunas enteras frescas

Efecto positivo para productores mexicanos

Tarifa EU (¢/kg)

11.0

|

|

Tarifa como % Del valor Comercial en EU

25%

|

||

Año: |

1990 |

1993 | 1994 |

|

Fuente: B & A 10/11/94

< class="Estilo1">Apreciaciones específicas

a. La región de Caborca tiene la mayoría de la dotaciones físicas y climatológicas necesarias para el cultivo del olivo. Se considera que la región de Caborca es ideal para el cultivo del olivo, puesto que tiene las caracteristicas de las mejores regiones del mundo, tales como Jerusarlén, España y Marruecos. Lo que todavía no se ha hecho es aprovechar de estas dotaciones únicas en campañas de ventas.

b. Sin embargo, por el comportamiento de la industria de olivo en Caborca en los últimos años, no se puede considerar esta industria como una fuente importante ni de empleo, ni de divisas ni de ingresos fiscales. En las áreas de producción, procesamiento y mercadotecnia, los productores de Caborca padecen de la falta de créditos, tecnología y visión respecto al mercado, y sus operaciones no son al nivel de los grandes productores de España o de California.

A pesar de esto, por su clima idóneo y su cercanía a los mercados de EU, debe pensarse en la posibilidad de aprovechar estas ventajas comparativas para lograr mejores niveles de empleo y de rentabilidad. Una forma de lograr esto sería el hacer más eficientes las operaciones actuales del hectareaje con que se cuenta hoy día, con el próposito de penetrar el mercado mexicano, si no el de EU. Otra posibilidad sería buscar socios en el extranjero que pudieran aportar fondos de inversión, tecnología y acceso a mercados internacionales.

c. Referente únicamente a los aspectos relacionados con la producción del olivo, algunos elementos de la infrastructura son deficientes; es común la falta, en casi todas las fincas, de sistemas de riego por goteo. Esta deficiencia provoca un tamaño excesivo de los árboles, lo cual incrementa los costos directos e indirectos de las operaciones productivas.

d. Con respecto a la comercialización del olivo, toda la producción es vendida en forma de aceituna; actualmente existen tres plantas instaladas para la fabricación de aceite de olivo, pero ninguna esta en operación.

e. Es importante mencionar que los productores desempeñan sus labores como si fueran maquiladoras, siendo que casi 100% de la producción anual de los 14 000 TM de olivos de Caborca son comprados por dos empresas intermediarias provenientes de Estados Unidos. La Campana del Desierto e Industrial del Río. La empresa Campana del Desierto ha expresado su interés por aumentar su compra de olivos hasta 15.000 TM, casi el doble de las compras que realiza actualmente, que son alredor de 8,000 TM (alrededor de 60% de la producción total).

f. Los precios de compra que ofrecen las empresas intermediarias son generalmente bajos, aproximadamente $450 US /TM, de los cuales $110 US (11¢/Kg) eran restados por concepto de cargos aduanales antes del TLC.

g. El olivo fresco, en salmuera, está clasificado bajo la clave del HTS 0709.90.35. Con la aprobación del TLC las tarifas aduanales impuestas por EU vendrán reducióndose según la Fórmula A, que da al productor mexicano el tratamiento arancel de GSP: es decir, a partir del 1º de enero de 1994 la tarifa arancelaria será cero, lo cual podría cambiar, en forma positiva, los cálculos de rentabilidad para los productores de Caborca.

h. Con la excepción de un sólo productor de olivo de Caborca, que personalmente lleva su producto (aceitunas en salmuera en cubetas) a Phoenix, ningún productor de Caborca vende directamente a Estados Unidos.

i. Parece que las utilidades potenciales para los productores de aceitunas en Caborca son favorables. El único productor de Caborca que exporta a EU, vende en N $5/kg entregado en Phoenix. Su comprador, Arnold’s, a su vez, empaca el producto en botellas de vidrio, pone su etiqueta y reexporta el producto a Caborca. En Caborca el producto reenvasado tiene un precio de N$7 90 para 13 3/4oz drenados, lo cual es equivalente a N$20.27 /kg. La utilidad bruta en este ejemplo es más que N$15/kg, tres veces el costo al mayoreo. (En el caso del productor de Caborca que vende su producto bajo su propria marca, Del Sol, el precio implícito por kilograma al menudeo es N$26.)

j. Sin embargo, por las pláticas que se realizaron con los productores de Caborca en el transcurso de este estudio, no se sabe si tienen sistemas de contabilidad de costos que muestren, inequivocadamente, que sus operaciones comerciales sean rentables. La duda se debe a la falta de mucha información sobre costos de administración que no fue disponible para éste análisis. Según nuestro análisis (ver Apéndice 1). la rentabilidad antes del TLC solamente era un 7%.

La eliminación de la tarifa tendrá un impacto significativo en la rentabilidad de las operaciones de Caborca, y la rentabilidad podría llegar hasta un nivel superior a 20%.

Aún con la eliminación de la tarifa, no es claro si la industria olivera de Caborca, con su presente estructura, podría pagar impuestos normales (es decir, sobrevivir rentablemente sin subsidios).

k. Se ha notado que algunos productores que han vendido sus aceitunas a los Estados Unidos han tenido fuertes problemas al cruzar la frontera con la aduana de EU. En un caso, un productor tuvo que pagar una fianza sobre la importación temporal de tambor en que se lleva las aceitunas; y, hasta el momento, no ha podido conseguír que se le reintegre su pago cuando regresaron los tambores a México.

6. Conclusiones, Recomendaciones Y Escenarios

< class="Estilo1">1. Conclusiones

Observación general

El proceso de crecimiento de la superficie sembrada de olivo debe seguirse en función de las posibilidades de mercado en Estados Unidos y/o México. El escenario Alternativa 1 discutido en la sección 3 abajo da una visión de cómo se puede relacionar la superficie sembrada con las condiciones de competividad en que vayan encontrándose los productores de Caborca.

Mercado de Estados Unidos

a. Estados Unidos es un mercado que importa más de 95% de su aceitunas verdes de mesa y más de 97% de su aceite de olivo. Los proveedores actuales, quienes son del mundo mediterráneo, tienen costos significativos de transporte y mercadotécnia.

b. La región de Caborca cuenta con un clima idóneo que, por su baja humedad relativa, reduce el necesidade de usar sustancias tóxicas como fungicidas, lo cual dará al olivo de Caborca una distinción ecológica, dando a los productores de Caborca una ventaja comparativa que debe aprovecharse en programas de mercadotécnia en EU.

c. En éstas circunstancias de mercado, existe una oportunidad para Caborca para seguir tres estrategias:

1. Exportar los 70.000 TM de aceitunas enteras (la producción de 10,000 hectáreas). Este mercado se divide en tres panes: (a) aceitunas para los empacadores, principalmente de California, que hacen la aceituna negra, deshuesada, enlatada, (b) aceitunas para empacadores de la aceituna verde de mesa, (c) aceitunas para procesadores de aceite de olivo.

Tres mercados en EU para las exportaciones de Caborca†

†Segmentos aproximados Fuente: Baker & Associates 2/94

< class="Estilo1">d. Lo que no se ha pensado todavía en Caborca es concertar contratos comerciales para los tres disdnctos segmentos del mercado en EU. Un ejemplo sería el mercado para la aceituna negra: según el Consejo de Olivo de California, se cosecha la fruta olivera mexicana unas cuatro a seis semanas antes de la cosecha de California. Por lo tanto, los empacadores de EU van a querer comprar el producto de México en esta temporada para arrancar sus plantas procesadoras para aceitunas negras enlatadas. El mercado de aceitunas negras, maduras y enlatadas está controlado por los productores de California y los cinco principales empacadores (ver Apéndice 3).

e. El mercado en Estados Unidos para aceitunas de mesa (lo que se llama “green table olives”) está casi totalmente descuidado por los productores de California (que representan casi el 100% de la producción comercial en el país y que se enfocan en la producción de aceituna negra enlatada). Se importan alrededor de 80,000 toneladas métricas de aceitunas de paises como España, Italia, Grecia y Marruecos. Un productor de California, el Santa Barbara Olive Company, esaría dispuesto a comprar la fruta de Caborca para el mercado de aceitunas “gourmet” (un producto de esta empresa es aceitunas verdes rellenas de rajas de chile).

f. Con respecto a la producción en EU de aceite de olivo, se encuentra también casi totalmente abandonada, con excepción del que satisface un mercado nicho “gourmet” (v.gr., aceite con sabor de laurel). Se importan alrededor de 125,000 toneladas métricas de aceite de los mismos paises. Según una entrevista que se hizo con el California Olive Council en Fresno, hay dos o tres empresas de California que están pensando en invertir en el negocio de aceite de olivo.

g. Un número cada vez mayor de consumidores reconocen el valor nutritivo del olivo y productos del olivo y la importancia que tiene para la salud cardiovascular.

h. La demanda en EU para aceitunas tipo español (“fermented olive”) sigue creciendo, y actualmente ofrece las mejores oportunidades para entrar al mercado de EU. Grecia, por ejemplo, ha hecho un cambio en sus exportaciones a EU. Ahora exporta principalmente productos con valor agregado, como la aceituna verde, resultando un incremento significativo en elvalor de las importaciones de este país. En 1988/89 el valor de producto importado de Grecia era $5.8 millones USD. Para 1991/92, el valor subió a $12.3 millones USD, equivalente a un alza de 112% en tres años.

i. Con un programa dinámico de publicidad y de mercadotécnia, se puede lograr una presencia en un nuevo mercado nicho en los Estados Unidos.

j. El efecto arancelario de la aprobación del TLC será de eliminar la tarifa de $0.11 USD/kg; tal que, a partir de enero de 1994, cada tonelada métnca exportada de Caborca debe tener un valor de mercado de $450/TM, un aumento de más de 30%. Este incremento debe fortalecer la capacidad económica de la industria.

Mercado de México

a. Actualmente, Caborca no tiene presencia en el mercado de México. Existen más marcas de producto proveniente de España que de México.

b. Las utilidades potenciales para vender producto en México pueden ser alrededor de tres veces el costo a mayoreo.

c. Las exportaciones de aceitunas de Baja California y Caborca están bajo la control comercial de la empresa empacadora Bell-Carter.

Prácticas Comerciales y Operativas de Caborca

a. Los productores de Caborca necesitan una reorientación en su filosofía operativa y comercial además de una participación real y directa en el mercado de Estados Unidos. (Ahora la participación es indirecta, siendo que el productor ni tiene que cruzar la frontera para vender su producto.) Quizás ésto implica tener alianzas estratégicas con socios en EU o Europa ya que no podemos predecir el impacto en los próximos dos o tres anos del TLC, en cuanto a las percepciones de los productores de olivo de EU y de Europa. Posiblemente habrá un gran interés en realizar coinversiones en México.

b. A pesar de la eliminación del arancel, de ¢11 US/kg de la aceituna exportada a EU, es cuestionable si los arreglos comerciales actuales logren satisfacer necesidades para el crecimiento no sólo de las empresas sino tambíen del sector agrícola estatal. Esto se debe a dos cosas. Uno, la información financiera no indica si el negocio del olivo de Caborca sea rentable. Segundo los intermediarios norteamericanos establecidos en Caborca actualmente están tomando ganancias que la industria de Caborca podría ganarse.

2. Recomendaciones

Normas operativas

a. Para mejorar la eficiencia económica, proteger el nivel del acuífero, y precisar el control de calidad del riego de los árboles, se recomienda que se busque financiamiento para convertir, en todas las fincas, al sistema de bombeo a goteo Esta tecnología permite la reducción del consumo de agua/hectárea hasta el 70%. Asimismo, reduce no sólo el costo de electricidad para el bombeo a la mitad, sino también los costos relacionados con la maleza, el cual con irrigación crece entre los árboles. La tecnologeia también permite el uso de fertilizante líquido mezclado con agua; y, con manejo por computadora, se puede controlar con precisión la humedad relativa del sistema de raices de árboles individuales (y así hay ahorros de agua y mejor vigilancia sobre plagas.

b. Para competir a nivel internacional, la industria de olivo de Caborca necesita implementar varias acciones básicas de control de calidad. Estas son:

1. Clasificar y separar el producto por tamaño. Internacionalmente la industria clasifica las aceitunas en tres tamaños. Tamaño gigante (mide del nudillo a la una del dedo gordo), mediano y pequeño. Con un sistema de separar por tamaño. Caborca podría vender producto a los EU. Canadá y Argentina.

2. Asegurar la limpieza adecuada del producto. Esto incluye remover las ramas de árboles, hojas y producto defectuoso e irregular.

3. Las huertas deben de ser recortadas apropiadamente. Esto incluye remover toda la fruta del árbol.

4. Controlar la humedad del sistema de raíces de los árboles. principalmente para control de plagas que atacan las raíces y destruyen el árbol.

c. Un factor que hace más costosa la producción es el tamaño de los árboles: hoy se recomienda que los árboles no sean mayores de dos metros de altura, para facilitar la seguridad y eficiencia de la cosecha; sin embargo esta práctica todavía no se ha adoptado por los productores de Caborca, cuyos árboles típicamente son de cinco a ocho metros de altura. Se ha pensado en un programa de reducción que tomaría varios años.

d. Se ha notado que en Caborca hay plantas para procesar el olivo (bajo la marca comercial “Kaborca” que tienen capacidad ociosa por falta de recursos y lineas de crédito.) Hay que resolver este cuello de botella.

e. Caborca debe mejorar su sistema de control de calidad en cuanto se refiere a quitar ramas, hojas y aceitunas defectuosas o irregulares. A la vez, deberá implementar un sistema de clasificación por tamaño pada poder surtir más eficazmente al mercado de EU, Canadá y otros países.

f. Para tomar ventaja del valor agregado de aceitunas deshuesadas, Caborca deberá considerar si es factible rentar la maquinaria necesaria para deshuesar. Arrendar no es costoso: $4.800 USD (N$14,880) por un año, que incluye el mantenimiento y servicio.

g. Con respecto a las oportunidades en procesar aceitunas al estilo español, Caborca se debe investigar lo siguiente acerca de la planta Bell Carter que se encuentra en Baja California Norte:

1. confirmar el reporte que está procesando aceituna con el tratamiento español.

2. obtener información acerca de la producción, los mercados y las reglamentaciones de esta planta.

3. obtener información sobre los arreglos comerciales para la exportación; e.g., si funciona como proveedores mayoristas o como manufactureros de productos terminados para el consumidor (v.gr., en botellas de vidrio)

4. obtener información sobre sus canales de exportación y de distribución.

h. Referente también a las oportunidades con el proceso de la aceituna tipo español, Caborca debe investigar el interés y la posibilidad de servir como maquiladora para el procesamiento de aceitunas de California. Actualmente, los fabricantes de EU no han invertido en la infraestructura para procesar aceitunas según la técnica española. Si Caborca puede obtener los permisos de las autoridades para instalar el equipo indicado y contar con socios de California o Europa, valdría la pena evaluar la factibilidad de un nuevo negocio que daría tratamiento comercial a cantidades exportadas de California a Caborca para su tratamiento y re-exportación a procesadores o empacadores.

Búsqueda de fondos de capital

i. Para completar el proceso de modemzación que necesita Caborca para competir en su mercado doméstico al igual que en EU, necesita encontrar nuevos fondos de capital. Para ésto se recomienda lo siguiente:

j. En el transcurso de la investigación del mercado, se habló con representantes del Banco Mundial acerca de su nuevo programa para dar créditos a los estados fronterizos mexicanos. El uso de estos créditos sería destinado al majoramiento de la infrastructura económica y social. Se preguntó sobre la posibilidad de que el concepto de conversieon al sistema de bombeo por goteo pudiera considerarse como un programa financiable bajo el nuevo programa. Se nos comentó que el hecho de que tal conversión tendría el efecto de hacer más eficiente el uso del agua sería de interés para los administradores del programa del Banco Mundial. También se mencionó que, por nuestra solicitud o la de representantes del Estado de Sonora, nos podrían poner en contacto con estos representantes del Banco.

k. Los productores de olivo de Caborca deben entablar pláticas con productores de España eltalia para medir el interés en establecer relaciones comerciales. Puede ser, por ejemplo, que estos vean a México con otras ópticas en vista de la aprobación del TLC.

Papel de una empresa integradora para la comercialización

l. También se recomienda que los productores formen una empresa dedicada a la comercialización del olivo, una empresa integradora, que tendría recursos económicos suficientes para mantenerse al día acerca del mercado de Estados Unidos y que tendría la rcsponsibilidad de buscar alianzas estratágicas con productores, empacadores y vendedores al mayoreo en Estados Unidos. Una posibilidad sereia contratar con representantes que ya tienen oficinas en (el estado de EU que domina la producción y procesamiento olivera).

Papel futuro del Estado

m. El Gobierno, a nivel estatal, debe pensar en establecer en la Secretaría de Fomento Agrícola un comité de accióon compuesto de los siguientes agentes u oficiales:

Agente promotor de nuevas lineas de crédito

Agente promotor de nuevas técnicas de producción y cosecha

Agente promotor de nuevos canales de distribución en los E.U.

Agente promotor de nuevos canales de distribución en México y América Latina

Agente promotor de nuevas técnicas de administración de empresas

Este comité debe encargarse con el desarrollo de un sub-programa de acción para cada renglón indicado.

n. El gobierno de Sonora debe revisar el impacto del régimen fiscal federal en el comportamiento del productor olivero de Caborca en lo relacionado con la inversión en la infraestructura. Puede ser que se necesite establecer un sistema fiscal en que se da créditos contra inversiones en infraestructura; be nota que con el sistema actual, el productor agrícola no Gene incentivo fiscal para invertir en infraestructura.

Con respecto al mercado del olivo en EU

o. Los productores de Caborca tienen la oportunidad de llenar un nicho en el consumo norteamericano, debido a varios factores; en primer lugar no se enfrentan con los mismos costos de producción y cumplimiento reglamentario que tienen los productores norteamericanos, en segundo lugar, se puede aprovechar la condición cíclica del mercado norteamericano satisfaciendo la demanda en años de baja producción en EU. Sin embargo, para que esto se lleva a cabo es necesario poder contar con la información adecuada del mercado norteamericano y tener el ímpetu de superarse en este mercado tan competitivo.

p. Se recomienda que se realize un estudio detenido de las características del nicho más conveniente para los productores de Caborca. Se sugiere que consideren no solo “vender su producto” sino crear un nuevo concepto o estándar para la aceituna. Esto podría llamarse el “Estilo (o Estándar) Caborca” (Cuadro 15). Nótese que el concepto de etiqueta que proponemos implica un fuerte compromiso con el mercado de EU y hasta con el mismo consumidor.

q. La etiqueta sugerida maneja otro concepto que debe considerar Caborca, el de establecer un Consejo de Olivo de Caborca. Se propone que Caborca proporcione una dirección en Estados Unidos (que fácilmente pudiera ser un apartado postal) y también un número telefónico 800 (que es gratis para la persona haciendo la llamada tanto en EU como en México). Además, se propone que se pongan a la disposición de aquellos que están interesados, la información sobre las condiciones climatológicas y técnicas de la industria, así como los valores nutritivos del producto.

r. La campaña de ventas debe enfatizar los distintos aspectos ecológicos de la producción del olivo en Caborca. Se debe concentrar en dos segmentos del mercado: lo que se puede llamar el “segmento mexicano” (los restaurantes de comida mexicana y las secciones de productos mexicanos en los supermercados) y el segmento “gourmet” (productos de alta calidad y precio, la mayoría de ellos importado).

Cuadro 15

Ejemplo ilustrativo de una nueva etiqueta para el mercado de EU y México

El mercado de aceite de olivo

s. La manufactura de aceite de olivo en los Estados Unidos seencuentra muy descuidada, la mayor parte de las importaciones provienen de España e Italia, entre otros. Los productores de Caborca, que gozan de una ventaja comparativa en la materia de transporte, pueden satisfacer esta demanda creciente si cuentan con la asesoría en mercadotecnia y los canales adecuados de comercialización.

t. El los últimos diez años productores de olivo en Caborca invirtieron en capacidad para procesar aceite de olivo. Quizás por la falta de capacidad financiera y administrativa, estos intentos no tuvieron los resultados esperados. También parece que el olivo de Caborca, por su bajo grado de acidez, favorece la producción de aceite de olivo “extra-virgin”. Los dueños de estas plantas cerradas deben buscar socios en EU que pudieran invertir en plantas en Caborca. Este esfuerzo de buscar socios puede empezar inmediatamente, sin tener que esperar medidas de fomento gubernamental.

El mercado internacional

u. Pudiera ser que productores de algún país como Italia estarían interesados en la posibilidad de invertir en Caborca para así, aprovecharse de la ventaja arancelaria que gozará el productor mexicano a partir del ler de enero de 1994.

v. Han habido contactos entre productores de Caborca y funcionarios del Consejo Internacional de Olivo, y estas relaciones deben profundizarse en el proceso de planficación y desarrollo de la industria.

3. Escenarios estratégicos

En el transcurso de éste estudio se llegó a visualizar unos cinco scenarios para el desarrollo de la industria olivera en Caborca. Cada una tiene sus ventajas y desventajas. El propósito de este reporte es poner en relieve es sus distinctos escenarios. Corresponderán a las autoridades estatales y federales y a los productores de Caborca discutir y eligir él que más les convenga.

Cinco escenarios para el desarrollo de la industria olivera en Caborca

1. Escenario básico

Incrementar el hectareaje de 2 hasta a 10 mil con la finalidad de cultivar los árboles bajo los mismos arreglos comerciales y normas operativas que estaban en vigencia en los años anteriores.

El análisis financiero de la industria olivera de Caborca que se hizo (Apéndice 2) pone en duda que tales arreglos sean rentables o que tengan efectos multiplicadores relevantes en la economía del estado. Si el análisis esté equivocado, se debe precisar los errores.

2. Escenario Alternativa 1

Incrementar el hectareaje de 2 hasta a 10 mil en cuatro etapas:

a. Ningún incremento por un período de 2 años en el cual los productores

1. hacen una revisión de sus normas operativas, incluyendo la conversión al procesamiento tipo español

2. hacen un estudio de nuevas fuentes de crédito, incluyendo la posibilidad de financiamento del Banco Mundial para la conversión al sistema de riego a gotea,

3. establecen sistemas confiables de contabilidad,

4. logran parcialmente a desplazar en los mercados de Caborca y Hermosillo las marcas foráneas de BCN, España y EU con aceitunas (enteras y deshuesadas) de Caborca,

5. realizan un plan comercial para EU, Canadá y otros países como Argentina, tomando en cuenta la posibilidad de rellenar las aceitunas con otros productos de Sonora (como chile chipotle, nueces o cilantro), y

6. llevan a cabo un sondeo en EU y Europa de la posible interés por parte de productores foráneos en coinversiones en Caborca.

b. Tercer año. Una vez que se logre las metas anteriores (que pueden ser en menos de dos año) se incrementará el hectareaje de 2 a 5 mil hectáreas.

c. Cuarto año. Incrementar de 5 a 7.5 mil héctares

d. Quinto año. Incrementar de 7.5 hasta 10 mil héctares

Lo difícil y problemático en este escenario consiste en la demora de tres años entre el tiempo de cultivo y la primera cosecha (ver Apéndice 1). Si los estudios toman dos años y hay tres o cuatro años antes de la primera cosecha, entonces habrán pasado casi un sexenio antes de recibir el primer dólar por concepto de ventas de exportación.

Al mismo tierno, hay que considerar el costo de oportunidad de no tomar este tiempo para dar un planteamiento sólido para el crecimiento económico. Sólo hay que recordar los múltiples efectos negativos del crecimemto no controlado en la industria maquiladora; seguramente no nay nadie en las ciudades fronterizas que no hubiera querido que las autoridades hubieran trabajado con menos prisa y más previsión social.

3. Escenario Alternativa 2

a. Buscar socios en EU, Italia o España que estarían calificados y dispuestos a invertir en un programa para producir aceitunas a la española para los mercados de México, EU, Canadá y Sudamérica.

b. Incrementar el hectareaje según el plan operativo, ecológico y comercial que se hagan los socios mexicanos y extranjeros.

4. Escenario Alternativo 3

a. Ningeun incremento en el hectareaje bajo cultivo; en su lugar un fuerte inversión en capacidad para maquilar el olivo de California, cobrando por el servicio del tratamiento tipo español.

b. Seguramente habreia productores de California interesados en proporcionar technologeia, asesoreia y fondos de inversión para tal proyecto.

5. Escenario Alternativo 4

a. Invertir un año en el estudio de mercado y en establecer un “network” (red) de contactos entre productores, empacadores y procesadores en varias ciudades de EU y México.

b. Realizar visitas a la Valle de Guadalupe en Baja California para comprender el negocio y su marcos regulatorios y comerciales.

c. Realizar una visita a Caborca por gerentes de empresas olivera de EU, tal como sr. Craig Makela de Santa Barbara Olive Company, con quién se ha platicado vanas veces en el transcurso de este estudio y que ha expresado interés en reunirse con productores y oficiales del gobierno estatal en Caborca.

d. Establecer una oficina de representación y concertacieon de nuevo enlaces y contactos en EU (de preferencia en California, donde están la mayoría de los productores).

e. Visitar las oficinas de ventas de los principales empacadores de California, como la del Bell-Carter, que está en Layfayette.

f. Después de un año (o menos), elegir entre las estrategias mencionadas arriba.

Apéndice 1

Patrones de inversion en la industria olivera

< class="Estilo1">a. Según un estudio de los métodos de producción en la industria olivera realizado por el FAO (Food and Agriculture Organization de la ONU), el inversionista recupera su inversieon solamente en el noveno año (Cuadro 16).

b. La primera cosecha (y los primeros ingresos) ocuren en el cuarto año.

c. Los datos corresponden a una huerta de olivo en España. Sería de utilidad tener una tabla semejante a Cuadro 16 para Caborca.

d. En el Cuadro 17 las horas directas requeridas para la producción olivera aparecen desglosadas por actividad, por mes, por hectearea. También sería interesante tener una gráfica semejante para Caborca.

Cuadro 16

Costos e Ingreso/Hectárea

Se recupera la inversión en el noveno año

Año |

Costos totales |

Rendimiento (TM) |

Ingresos† |

Balance anual |

Balance Acumulativo |

1º |

47,500 |

- |

- |

- 47,500 |

- 47,500 |

2º |

18,250 |

- |

- |

- 18,250 |

- 65,750 |

3º |

10,800 |

- |

- |

- 10,800 |

- 76,550 |

4º |

17,550 |

1.5 |

15.8 |

- 1, 800 |

- 78,350 |

5º |

19,230 |

2.2 |

23.1 |

3,870 |

- 74,480 |

6º |

21,630 |

3.2 |

33.6 |

1,190 |

- 62,510 |

7º |

22,970 |

3.8 |

39.9 |

16,930 |

- 45,680 |

8º |

24,200 |

4.4 |

46.2 |

22,000 |

- 23,680 |

9º |

30,060 |

5.4 |

56.7 |

26,640 |

2,960 |

Fuente: FAO, Modern Olive production (Roma, 1997)

Se supone: 315 árboles/ha. y expaciamiento de 8m x 4m.

†Pesetas españoles de 1976.

Cuadro 17

Horas

Proceso de producción en la industria olivera

< class="Estilo1">Actividades requeridas, por hora, por mes, por hectárea

Fuente: FAO, Modern Olive Production (1977), p. 220.

Apéndice 2

Estados Financieros de los productores de olivo de Cabera en 1993

Metodología

Si la industria olivera de Caborca tiene 2.000 hectáreas bajo producción, con el rendimiento de 7 TM/ha e ingresos de $450 ddl. U.S. por hectárea, ingresos anuales de la industria deberían de ser alrededor de $6.3 millones de ddl, U.S. equivalente a $19.5 millones de N$Ps.

Para analizar la rentabilidad de la industria, convertimos los ingresos y costos a unidades por hectárea.

Aunque los productores agrícolas son exentos de impuestos, para el análisis de rentabilidad, cobramos a los ingresos impuestos hipotéticos de un 35%.

El reto final para la industria olivera de Caborca resta en que ésta industria sea suficientemente rentable para poder pagar impuestos de ingresos federales. Es decir, Caborca deberá funcionar rentablemente sin subsidios federales. Con las ganancias que la industria, de otra manera, tendría que pagar en impuestos federales, podría hacer inversiones en la infrastructura y mercadotécnia que actualmente le falta.

Analizamos dos casos: uno del régimen tarifario anterior al Tratado de Libre Comercio (TLC) y otro el del TLC. Con el TLC notamos que la utilidad neta hipotética sube de un 7 porciento a un 22% después del tratado (Cuadro A). Este cambio ocurre principalmente por el cambio en las tarifas que se imponen en aceitunas al entrar al E.E.U.U. Los gastos de venta, aunque los datos aqui no son completos, indican el impacto que tiene el TLC.

Cabe mencionar, también, que la tasa impositiva de 35% se puede considerar baja en el contexto fiscal en general en México.

< class="Estilo1">

Calculación de Ingresos Brutos

Al calcular los ingresos brutos de Caborca, se utilizó el valor del producto en el mercado de los E.E.U.U. antes de la tarifa de importación. El analizar los ingresos y las utilidades de la industria olivera de Caborca de ésta manera asegura que el costo de la tarifa sea indicada correctamente, como un gasto de exportación. Asi pues, se puede ver claramante el verdadero impacto del TLC en las actividades futuras de Caborca en el área de exportación.

Así que, en la actualidad, el valor comercial del producto exportado anda en N$10,000/ha. ($3,150 ddl. U.S./ha.) (Cuadro B).

Costo de Producto Vendido

En analizar los costos del producto vendido, en principio se nota que los costos de mano de obra y de materia prima son parecidos (Cuadro C y Figura 1). Sin embargo, al desglosar los costos de mano de obra se ve que los costos de la cosecha corresponden a 75% de los costos de mano de obra, y a 37% del costo total del producto vendido (Figura 2).

Al desglosar los costos de materia prima, se ve que el costo del riego y drenaje constituye 55% de los costos de materia prima (Figura 3). que corresponde a un 26% del costo total del producto vendido. Por otro lado, el costo del fertilizante constituye casi 40% del costo de materia prima, y casi un 20% del costo total del producto.

Estos tres renglones corresponden a ún 82% del costo del producto vendido.

Gastos Administrativos y Generales

Sera necesario observar el impacto que los costos desglosados, pero no disponibles, imparten en los costos totales de administración y ventas. Antes del TLC los costos de venta andaban en 70% de la totalidad de los gastos administrativos (Figura 4).

Aquí que se puede notar el impacto del TLC en la industria olivera de Caborca, ya que los gastos administrativos y generales caen un impresionante 70% con el TLC. Esto se debe principalmente a la eliminación de la tarifa de importación (Cuadro D).

CABORCA: INDUSTRIA OLIVERA

Cuadro A

Estados financieros en 1993

Ingresos y costos por hectárea

Dudable que sean rentables los arreglos comerciales actuales

Antes del TLC |

Tratado de Libre Comercio |

|

N$Ps |

ddl. U.S.* |

N$Ps |

ddl. U.S.* |

Ingresos (Cuadro 2) <A> |

9,765 |

3,150 |

9,765 |

3,150 |

Costo de lo vendido (Cuadro 3) <B> |

5,308 |

1,712 |

5,308 |

1,712 |

Utilidad bruta |

4,457 |

1,438 |

4,457 |

1,438 |

% de margen bruto |

46% |

46% |

46% |

46% |

Gastos de venta (Cuadro 4) |

2,387 |

770 |

n.d. |

n.d. |

Gastos administrativos (Cuadro 4) |

1,079 |

348 |

1,079 |

348 |

Utilidad antes de impuestos |

991 |

320 |

3,378 |

1,090 |

Impuestos hipotéticos (35%) |

347 |

112 |

1,182 |

382 |

Utilidad neta hipotética después de impuestos |

$644 |

$208 |

$2,196 |

$709 |

Utilidad neta hipotética como % de ingresos |

7% |

7% |

22% |

22% |

Fuente: Baker & Associates

Datos: Modernización Agropecuaria de Sonora

Vocalia Regional de Caborca (4 de enero de 1994)

* Se supone: - $1 ddl. U.S. = 3.1 N$Ps

- rendimiento de 7 TM/ha

CABORCA: INDUSTRIA OLIVERA

Cuadro B

Calculación de ingresos brutos

(por hectárea)

Cuando el valor de mercado en E.U. antes de la tarifa es $450 ddl/TM

|

N$Ps |

ddl. U.S.* |

Ingresos brutos por tonelada** |

$1,395 |

$450 |

Rendimiento |

7 TM |

7 TM |

Ingresos brutos |

$9,765 |

$3,150 |

Fuente: Baker & Associates

Datos: Modernización Agropecuaria de Sonora

Vocalia Regional de Caborca (4 de enero de 1994)

* Se supone: $1 ddl. U.S. = 3.1 N$Ps

** Precio en mercado de E.U. a mayoreo de aceitunas de tamaño surtido con hueso

CABORCA: INDUSTRIA OLIVERA

Cuadro C

Costo de lo vendido por hectárea

Son parecidos los costos de mano de obra y de materia prime

MANO DE OBRA |

N$Ps |

ddl. U.S.* |

% del total de costos |

Cultivo |

590 |

190 |

11% |

Aplicación de fertilizante |

30 |

10 |

1% |

Cosecha |

1,960 |

632 |

37% |

Aplicación de insecticidas y de fungicidas |

60 |

19 |

1% |

Sub-total de mano de obra |

2,640 |

852 |

50% |

COSTO DEL INVENTARIO |

n.d. |

n.d |

- |

MATERIA PRIMA |

|

|

|

Riego y Drenaje |

1,375 |

444 |

26% |

Insecticidas |

51 |

16 |

1% |

Fertilizante |

980 |

316 |

19% |

Sacos o cajas de recolección |

80 |

26 |

2% |

Fungicidas |

32 |

10 |

1% |

Sub-total de materia prima |

2,486 |

802 |

47% |

ASISTENCIA TECNICA |

150 |

48 |

3% |

COSTO DE LO VENDIDO |

$5,276 |

$1,702 |

100% |

Fuente: Baker & Associates

Datos: Modernización Agropecuaria de Sonora

Vocalia Regional de Caborca (4 de enero de 1994)

n.d. = no disponible

* Se supone: $1 ddl. U.S. = 3.1 N$Ps y rendimiento de 7 TM/ha

CABORCA: INDUSTRIA OLIVERA

Cuadro D

Gastos Administrativos y Generales por hectárea

El impacto del TLC en gastos administrativos y generales

|

N$Ps |

ddl. U.S.* |

Gastos totales (%) |

N$Ps |

ddl. U.S.* |

GASTOS DE VENTA |

|

|

|

|

|

Exportación a E.U. |

|

|

|

|

|

Tarifa (olivos) |

$2,387 |

$770 |

69% |

$0 |

$0 |

Fianza (cajas) |

n.d. |

n.d. |

|

n.d. |

n.d. |

Mercadotécnia |

n.d. |

n.d. |

|

n.d. |

n.d. |

Admon. de ventas |

n.d. |

n.d. |

|

n.d. |

n.d. |

Transporte |

n.d. |

n.d. |

|

n.d. |

n.d. |

Costos de Exportación |

$2,387 |

$770 |

69% |